1.高度成長時代の終焉を迎えている可能性

1989年6月の天安門事件の後、一時的に国家による経済統制が強化され、中国経済の市場経済化、自由競争導入の動きに急ブレーキがかかった。

そのため、1989~90年の中国経済は厳しい景気停滞に陥った。

先行きの不透明感が強まっていた状況下、1992年1~2月に鄧小平氏が南巡講話を行い、市場経済化推進の大方針を示した。

その後、朱鎔基総理のリーダーシップの下、市場メカニズムを積極的に導入していく経済政策運営により、従来の計画経済に基づく非効率な経済体制を改革し、様々な構造問題を克服していった。

それ以来約30年間、中国経済は多くの困難に直面しながらも市場経済化の推進をバネに高度成長を力強く持続した。

2009年後半に中国のGDP(国内総生産)の規模は日本に追いつき、2021年には日本の3.5倍に達した。

2010年の実質成長率は10.6%。2桁成長はこの年が最後となった。2010年代の中国経済は1978年以降の40年以上にわたる高度成長時代の終盤局面である。

そして今、いよいよ高度成長時代の終焉を迎えようとしている。

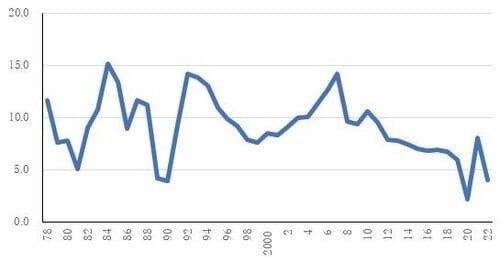

実質GDP成長率の40年間余りの推移(図表1参照)を見れば、現在の中国経済が置かれている局面がよく分かる。

2010年代は1桁台後半で推移する安定的な成長率下降局面だった。

1978年の改革開放政策開始後、年間成長率が5%を下回ったのは天安門事件の1989年(4.2%)と翌年の90年(3.9%)しかなく、2020年(2.2%)はそれ以来初めての5%割れである。

そして今年も5%に届かず、4%程度の成長率となる見通しである。

広い意味で高度成長と言えるのは実質成長率が平均的に5%を上回る期間と考えれば、中国経済は2020年を境にすでに高度成長時代に終わりを告げた可能性がある。

もちろん、今後、中国の成長率が再び数年間5%以上を保つ可能性があることは否定できないが、その可能性は低いと考えられる。

ただし、この話は数字の問題であり、筆者が中国国内の経済専門家、企業経営者などとの意見交換を通じて得ていた印象では、多くの有識者の認識は、昨年までは高度成長の延長線上にあったと感じていたように思われる。

大半の経営者もこれまでの高度成長が続くことを前提に経済活動を行っていたように見える。

しかし、今年に入りその前提が崩れ始めたように感じられる。

まだ高度成長時代の終焉が確定したわけではないが、中国経済の局面が変化したと感じさせるいくつかの要因が生じている。以下ではその点について整理してみたい。

図表1:実質GDP成長率(単位・前年比%)の推移

(注)2022年の実質GDP成長率は4.0%で仮置き(資料:CEIC)

2.足許の成長率を低下させた短期的要因

高度成長期と安定成長期の一つの大きな違いは期待成長率の差である。

人々が常に5~10%の経済成長を実現できると信じていれば、それに合わせて生産、投資、雇用などの計画を立てる。

しかし、成長率が5%に達しないという期待が広く共有されれば、生産計画は縮小し、投資規模も抑制され、賃金上昇率も低下し、購買意欲も低下する。

こうして経済は安定成長期に入る。

2020年以降の成長率の低下の原因が、短期的な特殊要因であれば、その要因が解消するとともに、再び5%台の成長に戻る可能性が高い。

そうした観点から足許の経済下押し要因を見ると、短期的な特殊要因であると考えられるものが2つある。

1つ目は、ゼロコロナ政策の有効性低下と経済への悪影響のリスクの高まりである。

2020年の第1四半期にも武漢を中心に厳しいロックダウンが実施され、経済が急落したが、その直後から厳格なゼロコロナ政策の徹底により、中国経済は急回復した。この時、人々は武漢のロックダウンが終われば、中国経済は再び元に戻ると信じていた。

2022年入り、感染力が強く無症状患者の比率が高いオミクロン株の感染拡大により、ゼロコロナ政策の有効性が低下した。

それでも中央政府はゼロコロナ政策を堅持したため、上海市は長期のロックダウンを余儀なくされ、その影響で中国経済全体が深刻な停滞に陥った。

2つ目は、若年層の失業率の増大である。

全体の失業率は2022年4月に6.1%に上昇したが、6月には5.5%に低下した。しかし、16~24歳の若年層の失業率は6月に19.3%に達した。

これは、第1に今年の大学卒業者数が1076万人と昨年に比べて一気に167万人も増加したこと。

第2に大卒者に人気があるIT、教育、不動産など比較的賃金が高い産業が、昨年の政府の締め付け強化などの要因から業績が悪化し、リストラが続いていること。

第3に、経済の先行きに対する不透明感の強まりから、企業の採用姿勢が慎重化していることなどが影響した。

以上2つの経済下押し要因は、いずれも短期的な特殊要因であるため、コロナに対する有効な対策の導入や大卒者の雇用機会の確保が実現すれば、下押し圧力が弱まる可能性が高い。

ただし、これらが短期的要因であるにもかかわらず、こうした問題が再び繰り返されるのではないかという不安を抱く人々が増えているという話を聞くことが多い。

これは中国国民が高度成長時代には当然のように共有していた経済のレジリアンスに対する自信がやや後退していることを反映していると解釈することもできる。

3.中国の成長率を押し下げる中長期要因

中国経済の局面が変化したと感じさせる要因の中には、短期的な特殊要因とは言えないものが含まれており、しかもそれぞれが相互に関係し合っている。具体的には以下のとおりである。

第1に少子高齢化の加速。

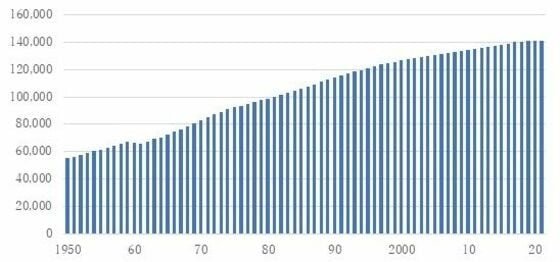

2022年1月、国家統計局は、2021年末の人口が14億1260万人で、前年同期比48万人増にとどまったと発表した(図表2参照)。

これを受けて、従来人口のピークは2028年と予想されていたが、2022年がピークとなる可能性が指摘されている。

経済活動への影響が大きい生産年齢人口(中国の定義では15歳以上60歳未満)は2011年の9億4072万人をピークに緩やかに減少し始めており、2020年代後半に減少が加速する見通しであることは従来から指摘されていた。

第2に都市化のスローダウン。

北京、上海、広州、深圳などの1級都市やそれに準ずる2級都市への人口集中は今後も続くが、3~4級都市の多くは人口流入による人口の増加が期待できなくなっている。

第3に大規模インフラ建設投資の減少。

特に中央政府が不良債権増大リスク抑制のために公共事業の審査基準を厳しくしていることが、この傾向を加速している。

第4に不動産市場停滞の長期化。

これは中央政府の不動産投機抑制策の強化が直接的要因である。

それに加えて、人口減少予想や都市化のスローダウン予想などが将来の不動産需要下押し要因として意識されていることも影響している。

不動産市場の停滞長期化は、財政面では、地方財政の財源難と中央政府の負担増大をもたらす。

金融面では、地方の中小金融機関の不良債権問題を引き起こし、破綻金融機関救済のための各種金融・財政負担が増大する。

図表2:総人口(単位・万人)の推移

第5に米中対立の長期化。

中国マクロ経済への直接的な影響はそれほど大きくないが、経済人に与える心理的影響は無視できない。

第6に期待成長率の下方屈折。

上述の要因が合わさって将来の経済に対する期待を弱気化させ、それが企業経営者の投資姿勢の慎重化と消費者の購買意欲の低下を招く。

第7に以上の要因を背景に成長率が低下すれば、経営効率の低い国有企業の業績が悪化し、中央・地方政府による赤字補填が拡大し、財政負担の増大を招く。

これらの中長期的要因は従来2025年前後から表面化すると予想されていた。

しかし、新たな統計データの発表や政府の政策運営の影響などから表面化の時期が3年ほど早まったように感じられる。

4.中国経済の下支え要因

以上のマイナス要因しかなければ中国経済の成長率は今後急速な低下を余儀なくされるはずである。

しかし、次のような下支え要因も存在するため、成長率の低下はいくぶん緩やかなものに留まると考えられる。

第1に外資企業の対中投資拡大の持続。

中国国民の急速な所得水準の上昇とともに高付加価値製品の需要が拡大し、中国国内市場の魅力はますます増大しつつある。

加えて、内需の伸び鈍化を懸念する中国政府が、優良外資企業に対する誘致姿勢を一段と積極化し、手厚いサポートを提供することも外資企業の投資拡大にとって追い風となる。

このため、グローバル市場で高い競争力を持つ日米欧主要企業の大部分は中国市場での積極姿勢を変えない方針。

第2に中国企業の国際競争力の増大。

大学卒業者数の急速な増加により高学歴人材が大幅に増加しつつある。

こうした豊富な高学歴人材の支えを背景に、EV、リチウム電池、太陽光パネル、半導体、PC、スマートフォンなどの分野における中国企業の競争力が着実に向上してきている。

今後も中国企業が優位性を持つ産業分野の拡大が続くことが予想される。

第3にアジア域内の発展途上国との経済交流の増加。

中国はこれまで一帯一路政策を強力に推進し、周辺の発展途上国、特にアジア域内の連携を強化してきた。

今後、中長期にわたり、ASEAN(東南アジア諸国連合)およびインドの長期的な経済発展が続く見通しであることから、それらの国々と中国経済との相互連携は一段と深まり、水平分業などの協力関係がさらに拡大していくことが予想される。

第4に大規模な不良債権問題の回避。

中国は日本の不動産バブルの経験を深く研究し、リスク回避のための政策を積み重ねてきた。

その成果は1~2級都市の不動産市場における投機抑制策の成功といった形で表れている。

こうした状況から見て、日本の1990年代のようなバブル経済崩壊に伴う国家経済全体の長期停滞は回避できる可能性が高いと見られている。

以上の要因から見て、2020年代に中国の経済成長率の低下が続く局面においても、日本および世界の企業にとって中国市場の魅力が急速に低下する可能性は低いと考えられる。

日本企業としては、経済成長率低下を強調するメディア報道などに振り回されず、中国市場の分野別の市場ニーズの変化を冷静かつ詳細に把握し、的確なマーケティングと迅速な経営判断により中国市場での競争に勝ち残る努力が不可欠である。

中国市場での競争相手は、一段と技術力を高めてきている中国企業とグローバル市場で高い競争力を保持する欧米・韓国台湾の一流企業である。

その厳しい競争の中で生き残るためには、高い専門能力を備えた高学歴人材の育成と、グローバル市場での競争に大胆にチャレンジする人材を生み出すリーダーシップ教育が今後の日本企業の生き残りのカギとなる。