32年ぶりに1ドル150円を突破した。急速な円安が進み、米国と日本の金利差の拡大に注目が集まっている。この理由は、いわゆる「金利平価説」を利用すれば、円安の進行を簡単に説明できるためだろう。

しかしながら、現在の円安は、本当に米国と日本の金利差の拡大のみの影響なのか。この論考の前半では、金利平価説のメカニズムを概説し、後半では、テレビや新聞が見落としている視点として、構造的な貿易赤字の問題を取り上げたい。

まず、円安と金利平価説の関係である。金利平価説とは、「どの通貨で資産を保有しても収益率が同じになるように為替レートが決定されるとする説」をいう。

金利裁定取引の条件から、①日本の金利が変化せず、米国の金利が上昇すれば、円安が進むことや、②米国や日本の金利が変化せずとも、将来における円安期待が高まると、円安が進むこと、等を示すことができる。このうち、②は、円安の自己実現的な期待とも関係する。

このメカニズムを説明するため、日本の金利をr、米国の金利をR、現在の為替レート(例:1ドル100円)をE、1年後の予想為替レートをE*(例:1ドル150円)とする。このとき、金利裁定取引の条件から、「(1+r)E=(1+R)E*」という関係式(※)が成立し、この式から上記の①や②のファクトなどが分かる。

最初に※の関係式を導いてみよう。まず、1円を日本国内で運用する場合、金利がrのとき、1年後には(1+r)円になる。

他方、1円をドルに変換して、米国で運用するケースはどうか。この場合、まず、現在の為替レートはEなので、1円は(1/E)ドルになる。これを、米国の金利Rで運用すると、1年後は[(1+R)/E]ドルになる。市場は1年後の為替レートをE*と予想しているので、[(1+R)/E]ドルを円換算すると、[(1+R)E*/E]円になる。

ここで問題なるのは、(1+r)円と[(1+R)E*/E]円の大小関係だ。

仮に(1+r)円の方が[(1+R)E*/E]円よりも大きい場合、米国で資金運用するよりも日本で運用する方が有利となる。その場合、金利裁定取引を行うため、資金が米国から日本に流れ込んでくる。つまり、米国国内では資金供給が減少するので、例えば金利Rが上昇する。最終的には、(1+r)=[(1+R)E*/E]が成立するまで、この現象は続く。

他方、仮に(1+r)円の方が[(1+R)E*/E]円よりも小さい場合、日本で資金運用するよりも米国で運用する方が有利となる。その場合、金利裁定取引を行うため、資金が日本から米国に流れ込んでくる。つまり、米国国内では資金供給が増加するので、例えば金利Rが低下する。最終的には、(1+r)=[(1+R)E*/E]が成立するまで、この現象は続く。

日本が利上げをすれば円安は解消されるのか?

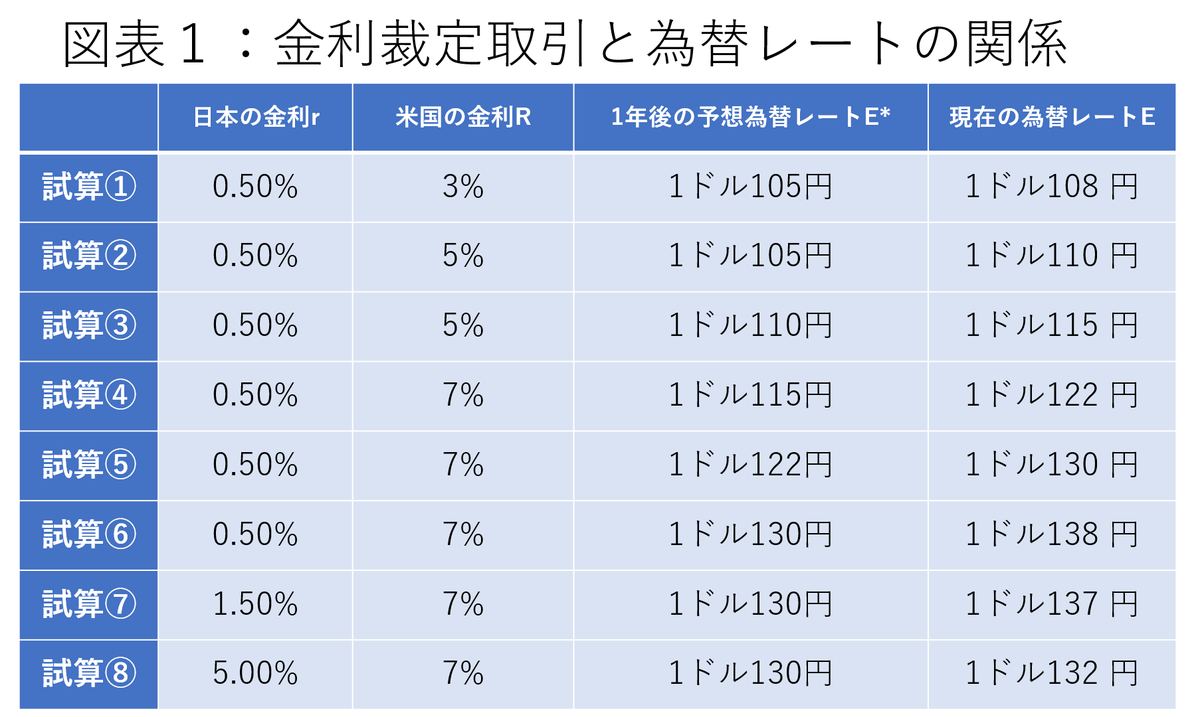

いずれにせよ、金利裁定取引の条件から、(1+r)=[(1+R)E*/E]という関係式(※)が成立する。では、まず、数値は架空のものだが、日本の金利rが0.5%、米国の金利Rが3%、1年後の予測為替レートE*が1ドル105円のとき、現在の為替レートEはどうなるか。※の関係式から、Eを計算すると、現在の為替レートEは1ドル108円と求められる。この計算結果が図表1の試算①である。

(出所)筆者作成

次に、試算①と概ね同条件の下、米国の金利Rが上昇して5%になったら、現在の為替レートEがどう変化するか。この計算結果が試算②で、為替レート(ドル円レート)は1ドル108円から110円に下落する。つまり、円安となる。

当然、現在の為替レートEが下落すれば、1年後の予想為替レートE*も修正されるはずだ。例えば、市場の予測E*が、試算②で求められた現在の為替レートE(1ドル110円)に修正されたとしよう。この場合、日本や米国の金利が変化せずとも、※の関係式から、現在の為替レートEが求められる。その計算結果が試算③であり、現在の為替レートEは1ドル115円となる。

この状況で、さらに米国が金利を7%に引き上げたケースが試算④である。この場合、現在の為替レートEは1ドル122円になる。この変化により、1年後の予想為替レートE*が再び修正されると、試算⑤のとおり、現在の為替レートEは1ドル130円となる。そして、この変化が市場の予想E*をさらに修正すると、試算⑥のとおり、現在の為替レートEは1ドル138円となる。

いま、日銀が金融政策を軌道修正し、米国のFRBのように利上げを行えば、円安が是正されるという意見も多いが、そう単純ではない。この簡易的な考察結果を示すものが、試算⑦と試算⑧である。試算⑦は日本の金利を1.5%まで引き上げた場合、試算⑧は5%まで引き上げた場合を示すが、1年後の予想為替レートが変化しない限り、試算⑥と比較して、現在の為替レートは、試算⑦では1ドル137円で1円しか上昇せず、試算⑧でも1ドル132円で6円しか上昇しない。

日米金利差のみならず構造的変化に目を向けよ

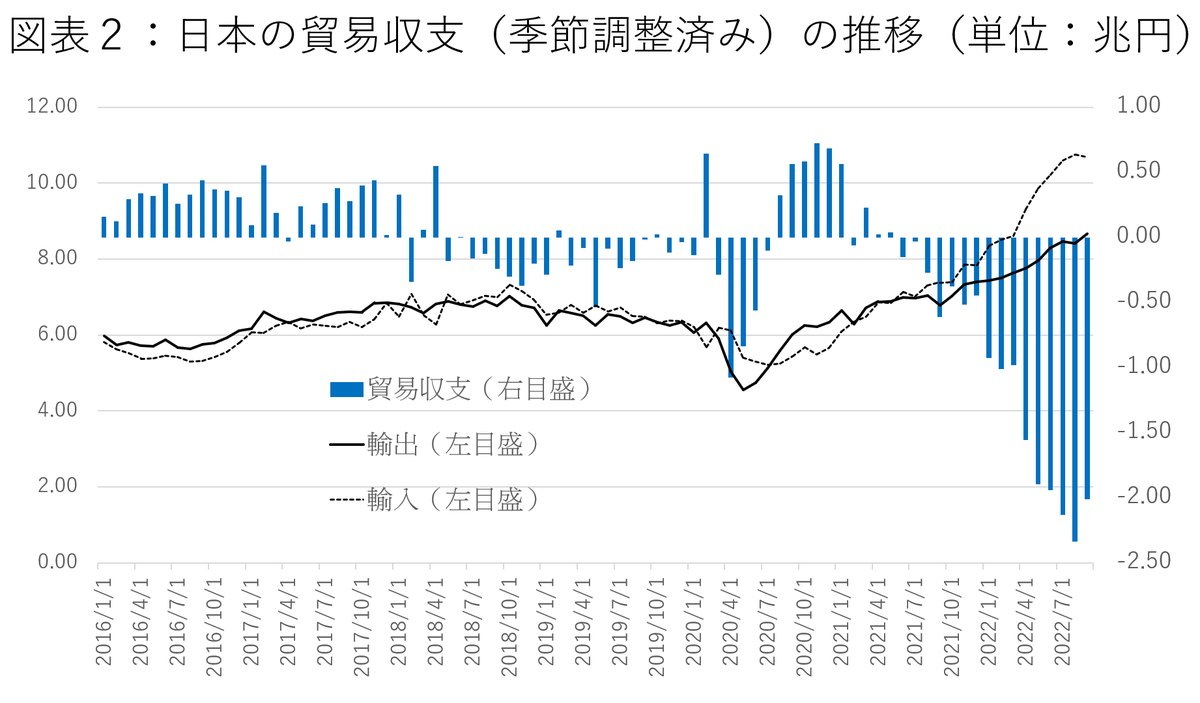

むしろ、重要なのは、1年後の為替レートがどう変化するかという予測である。この点で重要な鍵を握るのは、貿易収支の動向である。財務省の貿易統計データ(季節調整済み)をみると、2021年8月頃から貿易収支の赤字が構造的に定着している。周知のとおり、対外直接投資での収益も増えているが、海外での現地生産等も増えており、これで稼いだドルを円に変換する企業側のインセンティブは少なく、基本的に貿易赤字(輸入取引>輸出取引)を中心に需給取引の決済のためにドルに対する超過需要が発生している可能性がある。

(出所)財務省・貿易統計データから筆者作成

この問題は10月下旬出版の共著『日本経済30の論点』(日本経済新聞出版)でも指摘しているが、需給取引の決済のためのドル需要も円安に影響を及ぼしている場合、現在の円安の流れは、米国の日本の金利差(FRBと日銀の金融政策のスタンスの違い)のみでなく、構造的な変化の可能性もある。

いまテレビや新聞などのメディアの報道では、米国と日本の金利差のほか、財務省が保有する外為特会(1.3兆ドルの外貨準備)、日本の為替介入(ドル売り・円買い)の余力に注目が集まっているが、貿易収支に関する構造的な変化が、図表1で考察したメカニズムと連動している場合、為替レートの動きがどう影響を受ける可能性があるのか。この辺に関する議論や分析も重要と思われる。