(前回はこちら) 前回、「日銀が国債を全て買い切れば、『国民負担無し』で財政再建が終了する」といった主旨の言説が誤解であることを証明した。

今回は、「日銀がマネタリーベース(現金+準備)を拡大すれば、民間銀行は貸出を増やすはずである」という主張も、「準備」(中央銀行が民間銀行から預かっている預金=日銀当座預金)が超過となっている現在の状況では成立しないことについて述べる。

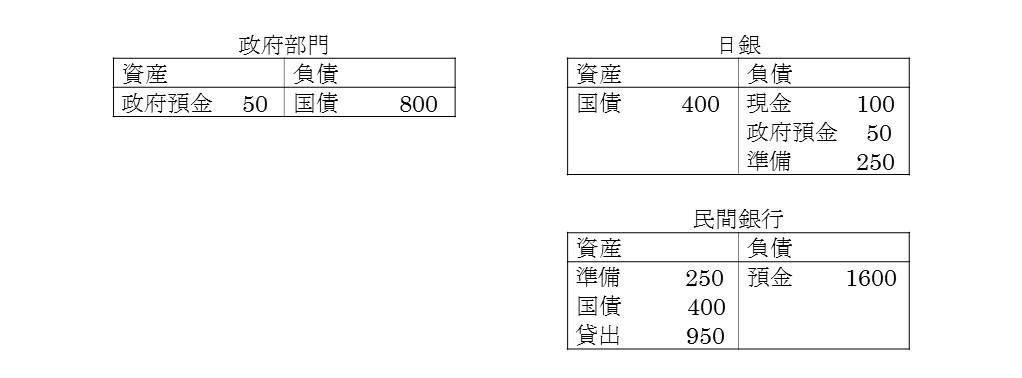

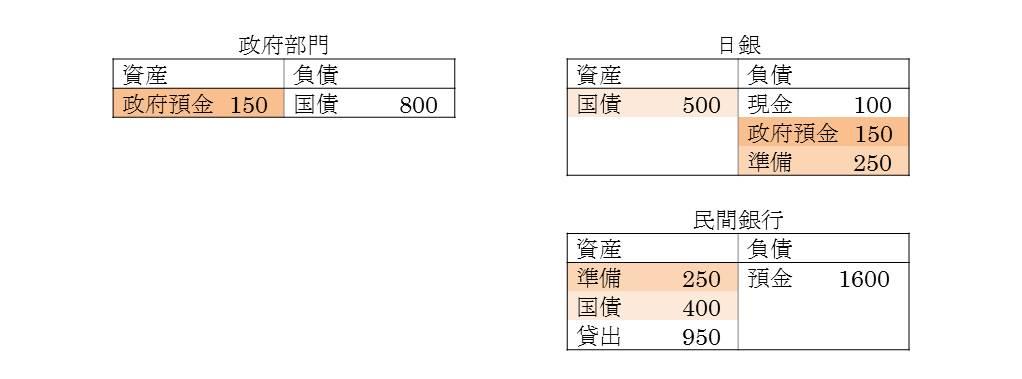

この理由は2つある。一つは現在の超過準備が異常な規模に達していること。もう一つは、現代の金融システムで資金決済の中核を担うのは「現金」でなく「預金」だからだ。その際、第1 の理由との関連では、「一定程度の超過準備があるとき、民間銀行が貸出を増やしても、準備は基本的に変化しない」という事実に関する理解が重要である。この理由や事実を把握するため、例えば図表1のケースで、家計AがB社の不動産を購入する際、民間銀行が家計Aに50の貸出を行う場合を考えてみよう。

[画像のクリックで拡大表示]

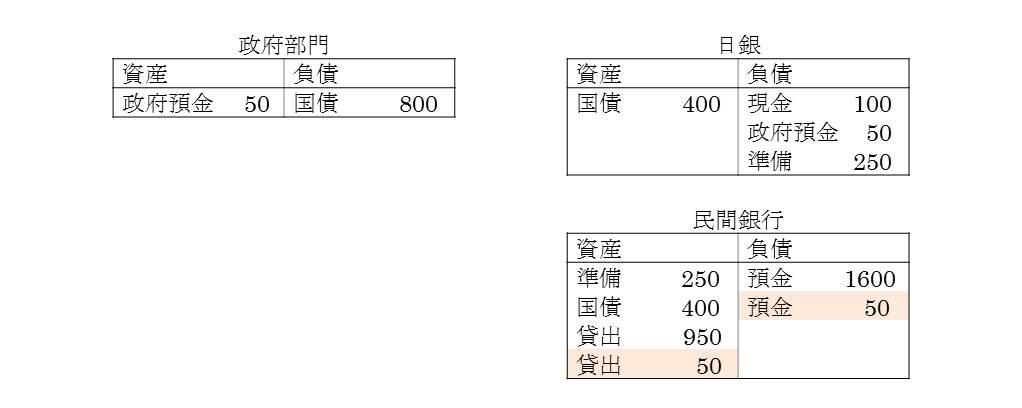

この場合、貸し手である民間銀行は一般的に、借り手である家計A向けに貸出50を実行するのに合わせて、家計Aの預金口座を開設し、そこに預金50をチャージする。このとき、民間銀行は、図表1の自らのバランシートの資産側に貸出50、負債側に預金50を追加する帳簿上の操作を行うだけである。これは「信用創造」の基本的な機能であり、民間銀行のバランスシートは、以下の図表2のようになる。

その際、借り手である家計が、B社との不動産売買を決済するため、預金50を現金として引き出す可能性も完全には否定できないが、その可能性は高くない。大量の現金を資金決済のために持ち運ぶのは防犯上のリスクが極めて高いからだ。このため、不動産の買い手である家計Aは振込み手続きを行い、B社の口座に預金50を振り込むのが一般的だ。この時、民間銀行全体で見た準備や預金の総額は何も変わらない。

[画像のクリックで拡大表示]

つまり、民間銀行が融資を実施しても、日銀のバランスシートにおける準備の総額も基本的に変わらない。もっとも、「準備預金制度に関する法律」に基づき、民間銀行は家計や企業から預かった預金の一定割合(=準備率)を日銀当座預金に積み立てる義務を課されている。この義務を「法定準備」という。現在の「準備率」は最大でも1.3%に過ぎない。このため、貸出増に伴って預金が増し、法定準備が少々増加しても、それは超過準備を減少させることで吸収できる。ちなみに現在、約260兆円ある準備(2016年1月末)のうち法定準備は約10兆円とわずかだ。

すなわち、「日銀がマネタリーベース(現金+準備)を拡大すれば、民間銀行は貸出を増やすはずである」旨の主張は、超過準備が現在のような状況では、ウソで誤解である。一定程度の超過準備があるとき、現代の金融システムにおける資金決済の中核は「現金」でなく「預金」であるから、民間銀行は基本的に日銀の支援を受けずとも、「信用創造」機能によって貸出需要に応えることができる。

以上が理解できれば、次の事実も正しく理解できよう。

「マネタリーベース(現金+準備)は民間銀行が貸出を増やすか否かとは基本的に無関係」 「民間銀行が超過準備を日銀当座預金に無駄に滞留させているから、貸出を増やさないのではない」

貸出が増えないのは人口減少や高齢化が原因

貸出が増えないのは、1)人口減少や少子高齢化で本当に貸出需要が極めて少ない、もしくは2)銀行の融資部門の審査能力や目利きが低下しているからであろう。貸出需要を増やすためには、少子化対策や移民で人口を増やす政策や、潜在成長率を高める新産業の創出や構造改革が必要である。また、「超過準備の付利があるから、貸出を増やさない」旨の指摘や、「超過準備の一部にマイナス金利を適用すれば、貸出を増やすはず」旨の指摘が誤解であることも理解できよう。

むしろ、市場金利との比較で適切な水準まで「超過準備」の付利を引き上げずに抑制する場合、それは預金課税と実質的に同等の効果をもつという視点の方が重要である(関連記事「日銀が国債買い切っても負担なき財政再建はムリ」)。

繰り返しになるが、日銀がマネタリーベース目標を維持し、民間銀行が国債の買いオペレーションに応じる限り、マクロの準備(日銀当座預金)は減少しない。例えば、A銀行がB製作所に100億円の貸出をすれば、B製作所のA銀行口座に100億円が入金されるだけなので、A銀行の仕訳は「貸出100 / 預金100」となる。バランスシートの両サイドが膨れ上がるだけで超過準備には基本的に影響しない(法定準備分は除いて考える)。

その後、B製作所が100億円を引き出して設備投資すると、確かにA銀行の仕訳は「預金100 / 準備100」となって、預金が減り準備も減るが、B製作所から受注したC社のD銀行口座に100億円が振り込まれることになるので、D銀行の仕訳は「準備100 / 預金100」となり、D銀行の準備が同額増えることになる。民間銀行全体のバランスシートを見れば、結局何の影響もないことになる。

日銀の準備が減少はするケースは3つだけ

なお、マクロの準備が減少するのは、次の3つの場合しかない。日銀に口座を持つのは、準備(日銀当座預金)をもつ民間銀行などの金融機関や、政府預金をもつ政府部門しかないからだ。すなわち、1)国債の売りオペレーションで日銀が保有国債を売却する場合、2)民間銀行から政府部門に支払いを行う場合、3)民間銀行が準備の一部を現金として引き出す場合の3つである。

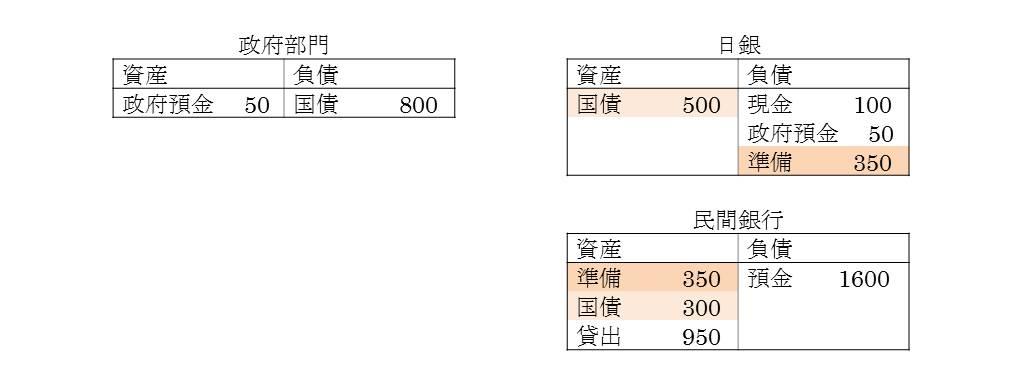

このうち、1)国債の売りオペレーションで日銀が保有国債を売却する場合の資金の動きは次のようになる。例えば図表3のケースで、日銀が金融政策として保有国債100の売りオペレーションを実行すると、以下の通り、日銀のバランスシートは図表3から図表1になって超過準備が100減少する。

[画像のクリックで拡大表示]

[画像のクリックで拡大表示]

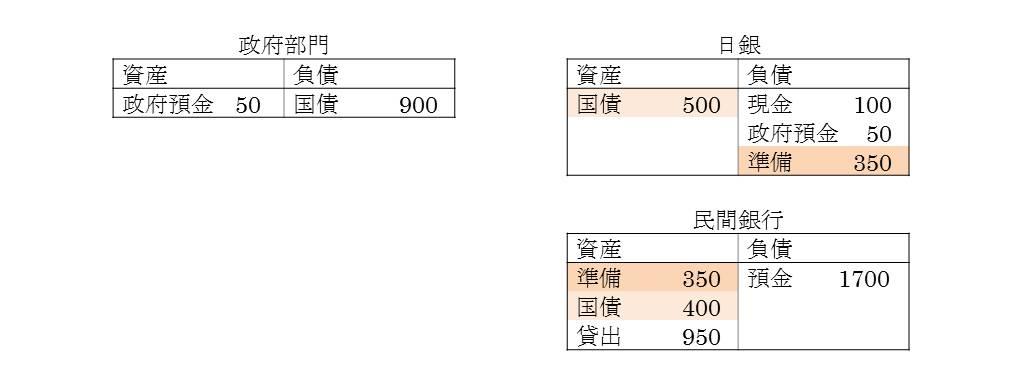

また、2)は民間銀行が政府部門の発行する国債を引き受ける場合などに発生する。図表3で、政府部門が新たに国債100を発行し、それを民間銀行が引き受けるケースを考えてみよう。このとき、政府部門バランスシートの負債側では国債が100、資産側では政府預金が100、それぞれ増加する。この際、民間銀行バランスシートの資産側では国債100が増加する一方、資産側の準備が100減少する。

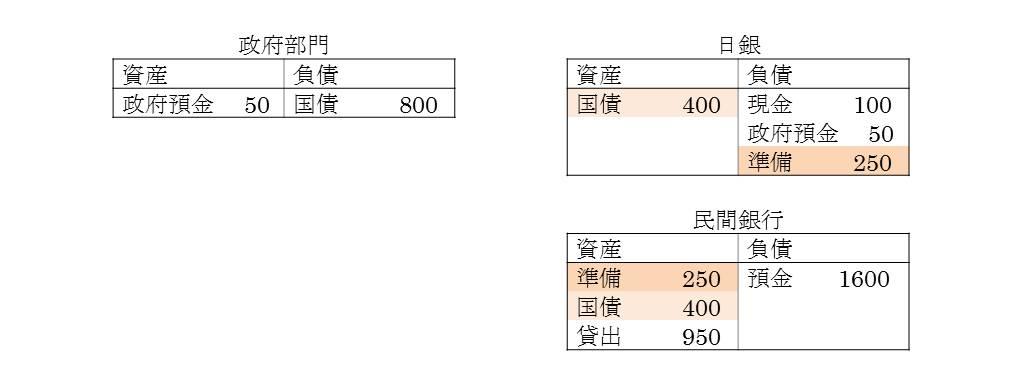

準備が100減少するのは、民間銀行が国債100の購入費を政府部門に支払うためだ。この資金決済の結果、日銀バランスシートの負債側で準備が100減少し、政府預金が100増加する。その結果、政府部門・日銀・民間銀行のバランスシートは以下の図表4となる。

[画像のクリックで拡大表示]

このとき、図表3の準備は350であるが、民間銀行が国債100を引き受けると、図表4の通り、準備は250に減少する。ただ、これは一時的な現象に過ぎない。もし政府部門が新たな国債発行で得た資金100を年金給付として家計などに支出すれば、それは家計など民間銀行に保有する預金口座に振り込まれるので、民間銀行の預金が100増加する。

その際、政府部門バランスシートの資産側では政府預金が100減少する。民間銀行バランスシートの負債側では預金が100増加する一方、資産側では準備が100増加する。準備が100増加するのは、政府部門が家計などの預金口座に資金100を振り込むためで、その結果、日銀バランスシートの負債側で政府預金が100減少し、準備が100増加する。

結局、政府部門・日銀・民間銀行のバランスシートは以下の図表5の通りとなる。すなわち、民間銀行が国債100を引き受けると、図表4の通り、準備は250に一時的に減少するが、政府部門が国債発行で得た資金100を支出すると、図表5の通り、準備は図表3と同じ350になる。

[画像のクリックで拡大表示]

最後に、3)民間銀行が準備の一部を現金として引き出す場合はどうか。現代の金融システムの資金決済の中核は「現金」でなく「預金」である。何億円もの取引を現金で行うのは大変なので、このケースが現時点で発生する確率は低いと考える。

だが、日銀が付利を適切な水準まで引き上げない場合、民間銀行は余裕資金(=超過準備)を現金として取り崩して貸出や内外の投資に振り向ける可能性があるかもしれない。日本銀行法第46条第2項に基づき、現金(日銀券)には「強制通用力」が認められているためである(関連記事「日銀が国債買い切っても負担なき財政再建はムリ」)。

なお、マイナス金利政策の下では、日銀バランスシートの負債側にある「準備」の規模を長期的に維持することは難しい可能性があるという視点も重要である。この意味についても、最後に少し説明しよう。

既に説明したように、民間銀行が貸出を増やすか否かにかかわらず、日銀がマネタリーベース目標を維持する限り、マクロで見た「準備」の残高は減らない。これは、日銀当座預金をもつ民間銀行などの金融機関のいずれかが必ずマイナス金利という「ペナルティー」を受けることを意味する。

ただ、民間銀行などの金融機関がマイナス金利の負担を日銀に押し付ける方法もある。日銀がマネタリーベースをさらに拡大すべく「国債の買いオペレーション」を実施するときに、保有する国債をより高い価格で日銀に売却するのだ。マイナス金利に伴う負担を日銀に転嫁する。

例えば、マイナス金利で合計5億円の損失が予測される場合、これまで100億円で日銀に売却していた国債を105億円で売却する。このように負担を転嫁することができれば、銀行などはマイナス金利の負担を免れることができる可能性がある。

先般(2016年2月16日)スタートしたマイナス金利政策(NIRP)は、日銀当座預金を「基礎残高」「マクロ加算残高(法定準備を含む)」「政策金利残高」の3層に分割し、それぞれ「プラス金利(0.1%)」「ゼロ金利」「マイナス金利(▲0.1%)」の付利を適用する方式に改めた。ただし、マイナス金利の幅や適用範囲を含め、今回のマイナス金利政策は日銀の裁量に負う部分が多く、不確実性が消えることはない。

この状態は明らかに「不安定な均衡」である。現在、マイナス金利が適用となる政策金利残高は約10~30兆円に過ぎず、マイナス金利も▲0.1%という微小な幅であるため、超過準備を取り崩して現金として引き出す民間銀行の誘因は小さい。しかし、マイナス金利の適用範囲やマイナス金利幅が大きくなれば、現金として引き出す誘因は大きくなり、日銀が超過準備の規模を長期的に維持することは難しくなる。

このため、日銀は、マイナス金利政策かマネタリーベース目標のどちらかを取りやめる必要性に迫られる可能性がある。もし日銀がマネタリーベース目標を取りやめる場合、日銀バランスシートの規模が縮小するので、日銀が保有する国債も減少する。

その結果、政府部門バランスシートの負債である国債の一部と、日銀バランスシートの資産である国債が、統合政府バランスシート上で互いに相殺できた国債が減少するため、民間銀行が保有する国債が増加する。

この場合、国債市場の需給関係が供給増に変化し、国債の価格が下落(=長期金利が上昇)する圧力がかかる。このような状況で、政治が財政再建や社会保障改革をしっかり進め、市場の信認を得ることができなければ、財政は厳しい現実に直面するはずである。